Tantangan dan pembelajaran untuk memperkuat jaringan agen perbankan laku pandai di Indonesia

Read this post in English here.

Jaringan Agen Layanan Keuangan Tanpa Kantor dalam Rangka Keuangan Inklusif (Laku Pandai) diluncurkan pada tahun 2014 dengan misi mengakselerasi inklusi keuangan di Indonesia. Jaringan agen ini menjadi perpanjangan tangan bank untuk memberikan layanan keuangan pada masyarakat yang tinggal di daerah terpencil, yang sebelumnya sulit untuk mengakses layanan keuangan, dan juga menjadi penyalur bantuan sosial dari pemerintah. Dibandingkan dengan membangun kantor cabang atau fasilitas ATM, jaringan agen dipercaya menjadi solusi yang lebih hemat biaya untuk menjangkau masyarakat di daerah terpencil.

Meski ada banyak peluang yang dapat diwujudkan oleh jaringan ini, masih ada banyak tantangan untuk menarik masyarakat mengadopsi layanan perbankan melalui agen Laku Pandai. Untuk mencapai tujuan inklusi keuangan di Indonesia, diperlukan bukti yang dapat membantu penyedia layanan dan pemerintah untuk memperkuat jaringan agen serta meningkatkan performa agen.

Inclusive Financial Innovation Initiative (IFII) dari J-PAL Southeast Asia dengan misinya untuk berkontribusi pada sektor layanan keuangan berbasis teknologi digital di Indonesia, menyelenggarakan webinar learning collaborative berjudul, “Dampak insentif agen dan transparansi dalam meningkatkan penggunaan produk layanan perbankan tanpa kantor”. Webinar ini menghadirkan MicroSave Consulting Indonesia (MSC) yang diwakili oleh Grace Retnowati and Raunak Kapoor, yang memberikan gambaran tentang situasi agen layanan keuangan di Indonesia. Webinar ini juga menghadirkan peneliti terafiliasi IFII, Gianmarco León-Ciliotta (Pompeu Fabra University) dan Firman Witoelar (Australian National University) yang memberikan pembelajaran berbasis bukti dari evaluasi acak yang dilakukan dengan peneliti terafiliasi IFII Erika Deserranno (Northwestern University), mengenai dampak mengubah nilai dan transparansi insentif untuk agen terhadap adopsi layanan perbankan tanpa kantor. Webinar ini juga menjadi wadah bagi pelaku dan pemangku kepentingan dalam bidang layanan keuangan berbasis teknologi digital untuk berdiskusi mengenai tantangan maupun potensi untuk mengembangkan inklusi keuangan di Indonesia.

Meskipun telah berkembang secara signifikan, banyak tantangan yang menghambat dampak dari jaringan agen

Semenjak pertama kali diluncurkan di Indonesia, pertumbuhan jumlah agen mengalahkan pertumbuhan jumlah ATM dan kantor cabang bank yang cenderung stagnan. Di tahun 2018, terdapat lebih dari satu juta agen laku pandai yang melayani layanan perbankan dasar seperti pembukaan rekening, setor dan tarik tunai, transfer, pembayaran tagihan, dan bantuan program pemerintah. Selain itu, ada lebih dari 300.000 agen Layanan Keuangan Digital (LKD) yang melayani setor dan tarik tunai, transfer, dan pembayaran tagihan atau pulsa. Di tahun 2019, perusahaan fintech (termasuk e-commerce, transportasi daring, dan fintech lainnya) melaporkan ada 6,2 juta agen melayani setor tunai, transfer, pembayaran tagihan, kredit berbasis teknologi digital, dan layanan keuangan berbasis teknologi digital lainnya.

Raunak berpendapat bahwa angka tersebut cukup untuk melayani jumlah populasi Indonesia. Namun sayangnya, terdapat distribusi yang tidak seimbang dimana masih banyak wilayah terpencil yang tidak memiliki jumlah agen yang mencukupi, sehingga layanan masih sulit dijangkau. Beliau juga menggaris bawahi tantangan yang dihadapi oleh penyedia layanan untuk mempertahankan jaringan agen. Rendahnya permintaan masyarakat terhadap layanan perbankan tanpa kantor serta terbatasnya biaya operasional yang dapat dibebankan kepada nasabah membuat penyedia layanan merasa sulit untuk mendapat keuntungan dari lini bisnis ini. Beliau merekomendasikan bahwa perlu adanya dorongan untuk lebih banyak nasabah yang menggunakan layanan ini sehingga jaringan agen dapat bekerja lebih efektif.

Insentif dapat menjadi salah satu cara untuk meningkatkan kinerja agen, namun perlu dipastikan kinerja tersebut dapat meningkatkan adopsi layanan keuangan

Pada presentasi kedua yang disampaikan oleh Firman Witoelar dan Gianmarco León-Ciliotta, peneliti menekankan pentingnya bukti yang dapat menjelaskan bagaimana cara meningkatkan kinerja agen untuk menarik lebih banyak nasabah. Menurut peneliti, kurangnya kesadaran dan pengetahuan masyarakat tentang layanan perbankan tanpa kantor menjadi tantangan dalam mempromosikan layanan. Selain itu, rendahnya tingkat kepercayaan masyarakat terhadap produk, agen, dan bank, juga menjadi hambatan karena calon nasabah hanya bergantung pada pengamatan pribadi mereka untuk mengambil keputusan.

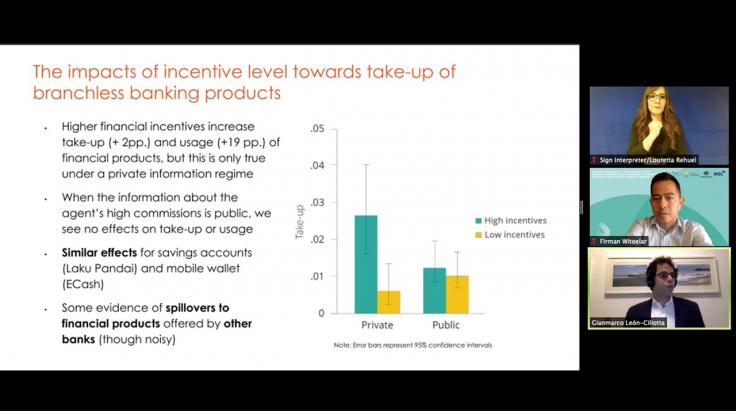

Untuk menjawab pertanyaan kebijakan tersebut, peneliti melakukan evaluasi acak untuk mengukur dampak pemberian insentif yang lebih besar pada agen, disertai dengan penyesuaian tingkat transparansi informasi mengenai nilai insentif tersebut pada publik, dalam adopsi layanan perbankan tanpa kantor.

Hasil evaluasi menunjukkan bahwa insentif yang lebih besar dapat mendorong kinerja agen dalam mencari pelanggan secara lebih proaktif, yang menyebabkan peningkatan pada penggunaan produk keuangan yang dipromosikan. Namun, pada situasi dimana adanya tingkat informasi dan kepercayaan yang rendah terhadap institusi keuangan, kita perlu mewaspadai pemberian informasi yang transparan mengenai insentif agen, lantaran dapat mempengaruhi persepsi masyarakat terhadap agen, produk layanan dan bank.

Ketika informasi mengenai insentif diketahui oleh calon pelanggan, insentif agen yang lebih tinggi (yang diikuti oleh kinerja agen yang lebih besar) tidak dapat meningkatkan adopsi produk keuangan, dibandingkan dengan insentif yang lebih rendah. Hal ini dipercaya terjadi karena dampak dari mengetahui nilai insentif agen yang tinggi dalam mempromosikan produk, dapat mempengaruhi persepsi masyarakat mengenai reliabilitas dan kepercayaan terhadap produk layanan, agen dan bank, sehingga menyebabkan penurunan adopsi layanan.

Beberapa rekomendasi yang berpotensi untuk meningkatkan ekspansi jaringan agen untuk mencapai inklusi keuangan

Insentif keuangan yang lebih tinggi bagi agen dapat menjadi salah satu strategi untuk meningkatkan penetrasi layanan keuangan di daerah terpencil; namun, kita juga perlu memastikan bahwa bank dan agen memiliki financial sustainability dan memperbaiki kepercayaan masyarakat. Dalam diskusi interaktif, para pembicara menyoroti beberapa rekomendasi yang dapat meningkatkan kualitas layanan dan memaksimalkan dampak jaringan agen.

Pembicara dari MSC dan peneliti terafiliasi IFII J-PAL SEA sepakat untuk menjawab tantangan profitabilitas dalam mengelola jaringan agen, perlu adanya eksplorasi lebih lanjut bagaimana cara mengurangi biaya operasional dalam mengelola agen. MSC memaparkan beberapa alternatif yang dapat dipertimbangkan oleh pemerintah Indonesia, yakni, mengizinkan agen bekerja untuk berbagai bank terutama di daerah terpencil, memperbolehkan adanya pihak ketiga sebagai pengelola jaringan agen, mengevaluasi skema insentif dan fee yang didasarkan oleh kehendak agen dalam beroperasi, dan memperbaiki model penyaluran bantuan sosial melalui skema insentif yang lebih baik untuk memotivasi penyedia memperluas layanan dan memperbaiki kualitas.

Kemudian, Gianmarco menyoroti pentingnya peningkatan kepercayaan masyarakat terhadap agen Laku Pandai. Bank dapat menghadirkan penilaian atau rating agen oleh pelanggan, layaknya yang terdapat pada situs e-commerce atau transportasi online. Hal ini dapat memberikan informasi yang lebih kredibel dan berasal dari berbagai sumber, sehingga dapat meningkatkan kepercayaan masyarakat terhadap agen dan layanan yang mereka berikan.

Selain itu, penting untuk merekrut agen yang dikenal, dipercaya oleh masyarakat, dan mampu mempromosikan bahwa layanan keuangan dapat dipercaya. Bank juga perlu berinvestasi dalam produk finansial yang lebih mudah dipahami dan digunakan. Grace menambahkan bahwa produk finansial perlu dikembangkan untuk memenuhi kebutuhan masyarakat yang tinggal di daerah terpencil dan berpenghasilan rendah untuk mendorong adopsi produk tersebut.

Gianmarco menyebutkan rekomendasi lain yang dapat dilakukan, yaitu peningkatan persaingan agen di tingkat lokal. Menurut beliau, kompetisi antar agen dapat mendorong kinerja agen, dan juga memungkinkan adanya penyebaran informasi yang lebih luas, sehingga meningkatkan kepercayaan masyarakat terhadap produk yang dipromosikan.

Inovasi layanan keuangan berbasis teknologi digital dapat meningkatkan efisiensi dan efektivitas operasi agen

Grace menjelaskan bahwa teknologi dapat digunakan untuk memperbaiki proses adopsi layanan keuangan. Beliau menggarisbawahi teknologi e-KYC (Know Your Customer) yang dapat bekerja lebih baik untuk mempersingkat dan mempermudah proses pembukaan akun baru, sedangkan perusahaan fintech dapat memanfaatkan teknologi seluler untuk menjangkau penggunanya, terutama di daerah terpencil. Selain itu, Gianmarco menegaskan bahwa bersamaan dengan mengembangkan produk yang sesuai dengan kebutuhan pengguna, kita perlu mengasah kapabilitas agen untuk dapat memberikan informasi mengenai produk dan membantu masyarakat meningkatkan kemampuan mereka dalam menggunakan layanan keuangan berbasis teknologi digital.

Penyempurnaan regulasi pemerintah juga diperlukan untuk memaksimalkan dampak jaringan agen

Para pembicara merekomendasikan pemerintah untuk memperbaiki regulasi yang berkaitan dengan jaringan agen untuk memaksimalkan peran agen dalam meningkatkan inklusi keuangan. Firman menyoroti pentingnya memperbaiki regulasi seputar e-KYC. Menurut Gianmarco, pemerintah perlu memperkuat regulasi perlindungan terhadap konsumen, sehingga dapat meningkatkan kepercayaan masyarakat terhadap layanan. Peningkatan literasi keuangan di masyarakat dan adopsi layanan keuangan juga dapat dilakukan dengan mempromosikan produk yang sesuai dengan kebutuhan masyarakat yang tinggal di daerah terpencil dan berpenghasilan rendah. MSC merekomendasikan pemerintah membuka regulasi untuk perusahaan fintech untuk merekrut agen individu untuk menjangkau lebih banyak masyarakat terutama di daerah-daerah terpencil.

Artikel ini merupakan liputan dari webinar berjudul “Dampak insentif agen dan transparansi dalam meningkatkan penggunaan produk layanan perbankan tanpa kantor” pada tanggal 3 Februari 2021, menghadirkan peneliti terafiliasi IFII, Firman Witoelar (ANU) dan Gianmarco León-Ciliotta (UPF, Barcelona GSE, IPEG), serta Grace Retnowati (Country Director, MSC Indonesia) dan Raunak Kapoor (Senior Manager, Country Program Development, MSC Indonesia).

Untuk mempelajari lebih lanjut, Anda dapat membaca konten presentasi webinar dan laporan CICO Economics di Indonesia oleh MicroSave Consulting Indonesia.